企業が自社の従業員等にストック・オプションを付与した場合、ブラック・ショールズ式でストック・オプションの公正な評価額を算定することがあります。ブラック・ショールズ式では、どのような計算が行われるのか、下記で概略をご説明いたします。

ストック・オプションのヨーロピアン・タイプとアメリカン・タイプについて

ストック・オプションは、企業が従業員等に対して一定の金額で自社の株式を購入する権利を与える者であり、オプション取引です。

オプション取引は、権利行使期間の満期時だけ権利行使が可能なヨーロピアン・タイプと、権利行使期間のいつでも権利行使が可能なアメリカン・タイプに分けられます。

ブラック・ショールズ式によるストック・オプションの評価について

オプションの価格を計算する代表的なモデルとして、ブラック・ショールズ式、二項モデルがあり、このうちブラック・ショールズ式は、ヨーロピアン・タイプのオプションの評価手法です。そして、公正な評価額を算定する手法として、実務では広く利用されています。

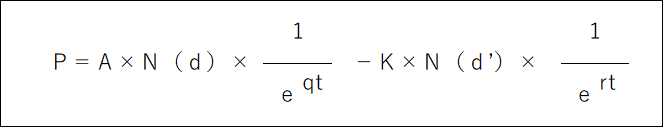

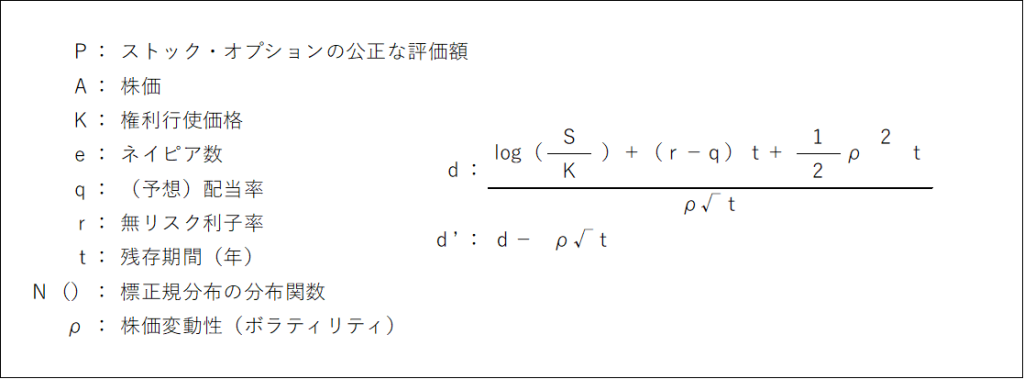

ブラック・ショールズ式では、株価の変動が対数正規分布に従うと仮定し、下記の計算式で算定します。

ブラック・ショールズ式の特徴

ブラック・ショールズ式のメリットとデメリットについて、以下に示します。

ブラック・ショールズ式のメリット

・上記の計算式で示すように、ブラック・ショールズの計算には、株価、権利行使価格、(予想)配当率、無リスク利子率、残存期間、株価変動率が基礎数値として必要です。これら基礎数値は、いずれもマーケットなどから比較的容易に入手することができます。

・上記のブラック・ショールズ式による計算式は、金融工学の理論に基づいたものであり、一見複雑な印象を与えます。しかし、計算式に基礎数値を入れたら計算できるので、比較的容易にシミュレーションすることが可能です。

ブラック・ショールズ式のデメリット

・例えばストック・オプションにノックイン/ノックアウト条項などが付いている等、ストック・オプションの発行条件が複雑であれば、ブラック・ショールズ式で対応することが困難な場合があります。

・ストック・オプションの会計処理などのガイダンスとして企業会計基準委員会が公表しているストック・オプション等に関する会計基準の適用指針第10項では、上記の計算式の基礎数値である株価変動性を検討する場合、株価情報収集期間、価格観察頻度、異常情報、企業を巡る状況の不連続変化を考慮することが要求されており、専門性が高くなっています。

まとめ

今回は、ブラック・ショールズ式によるストック・オプションの評価の概要についてご紹介しました。ブラック・ショールズ式は、算式だけを見れば複雑な印象を持つことがありますが、計算に必要な基礎数値は比較的容易に入手でき、また、シミュレーションが可能です。

株価算定は複雑で専門性が高いので、疑問点などございましたら弊社までご相談ください。