株価算定と永久成長率とは、どのような関係があるのでしょうか。株価算定の評価アプローチ、ディスカウント・キャッシュ・フロー法(DCF法)、ターミナルバリューの計算に触れつつ、以下でご説明します。

永久成長率を用いた株価算定

株価算定の定義と評価アプローチ法

株価算定とは、会社の株式の価値を算定することであり、バリュエーション、企業価値評価と同義です。

株価算定の手法として、日本公認会計士協会が出している経営研究調査会研究報告第32号「企業価値評価ガイドライン」では、インカム・アプローチ、マーケット・アプローチ、ネットアセット・アプローチの3つのアプローチによる評価法が示されています。

インカム・アプローチによる株価算定

インカム・アプローチによる株価算定は、今後において評価対象会社が獲得することが見込まれる利益やキャッシュ・フローに基づいて評価する手法です。

インカム・アプローチによる株価算定には、ディスカウント・キャッシュ・フロー法(DCF法)、配当還元法、利益還元法などがあります。

インカム・アプローチは、評価対象会社が将来獲得することが期待される収益の見込みを反映した評価を行うものであり、市場価格や純資産といった客観的な数値や前提条件に基づいた評価を行うわけではありません。

マーケット・アプローチによる株価算定

マーケット・アプローチによる株価算定は、上場している同業の会社や近似した過去の取引事例など、評価対象会社と類似した会社や事業または取引事例を勘案して評価する手法です。

マーケット・アプローチによる株価算定には、市場株価法、類似上場会社法(マルチプル法)、類似取引法、取引事例法などがあります。

マーケット・アプローチは、上場している同業の他社や近似した取引事例のように市場での取引を反映した評価を行うものであり、対象会社の将来収益獲得能力や対象会社に固有の定性的な情報を反映した評価を行うわけではありません。

ネットアセット・アプローチによる株価算定

ネットアセット・アプローチによる株価算定は、評価対象会社の貸借対照表上の純資産に着目して評価する手法です。

ネットアセット・アプローチによる株価算定には、簿価純資産法、時価純資産法などがあります。

ネットアセット・アプローチは、対象会社の純資産という客観的な数値に基づいた評価を行うものであり、対象会社の将来収益獲得能力や対象会社に固有の定性的な情報を反映した評価を行うわけではありません。

永久成長率の定義とディスカウント・キャッシュ・フロー法(DCF法)

永久成長率とは、最終予測年度のフリー・キャッシュ・フローが一定の成長率で永続するという仮定に基づいた毎年の成長率です。

永久成長率は、株価算定のいくつかある手法のうち、インカム・アプローチのディスカウント・キャッシュ・フロー法(DCF法)でターミナルバリューを計算するときに利用します。

永久成長率とターミナルバリュー

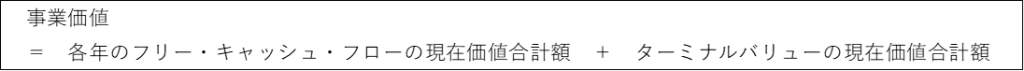

ディスカウント・キャッシュ・フロー法(DCF法)による株価算定では、評価対象会社の事業価値は、各年のフリー・キャッシュ・フローの現在価値合計額とターミナルバリューを現在価値に割り引いた合計金額として計算します。

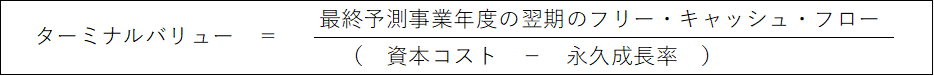

この計算式の後半部分のターミナルバリューは、事業計画の最終年度以降に生じるフリー・キャッシュ・フローを現在価値で割り引いた額の総合計値です。企業が継続することを前提としており、ターミナルバリューのことを、永続価値、残存価値、継続価値、という場合もあります。

下記のように、ターミナルバリューは永久成長率を用いて計算する、という関係があります。

ディスカウント・キャッシュ・フロー法(DCF法)、ターミナルバリューの詳細については、下記をご確認ください。

永久成長率が用いられる理由

ターミナルバリューの計算に永久成長率が用いられる理由は、対象会社の事業価値を算定する際のターミナルバリューの計算には将来の見積計算が困難な部分が伴うため、最終予測年度のフリー・キャッシュ・フローが一定の成長率で永続するという仮定に基づいた計算を行うからです。

ターミナルバリューの計算式の前半部分は、一般的には、対象会社が作成する事業計画に基づき、対象会社が予測可能な範囲内でのフリー・キャッシュ・フローで計算します。

しかし、事業価値を計算するには対象会社が予測可能な範囲内だけでは不十分なため、ターミナルバリューの後半部分の最終予測年度以降のフリー・キャッシュ・フローを考慮します。

ターミナルバリュー自体は、対象会社として予測不可能な部分です。対象会社が事業計画を作成してキャッシュ・フローの見積計算することが困難な部分の価値を算定するわけですから、仮定計算を行わざるをえません。対象会社が一定の割合で成長するという仮説や、予測最終年度のフリー・キャッシュ・フローが継続するという仮説に基づいた計算を行うことになります。

永久成長率の具体例

永久成長率は、不確実性が高い将来の対象会社の成長率を見積もるための数値です。

永久成長率は、定められた一律の数値を用いるわけでもなく、定められた計算式で機械的な計算をするわけでもありません。

永久成長率は、株価算定の案件ごとに諸条件を考慮して決定します。対象会社の業績、所属する業界、所在地の経済成長率、所在地のインフレ率などを考慮して決定します。永久成長率の取扱いについて、下記のような例があります。

・永久成長率0%

昨今でこそインフレが意識されるようになりましたが、バブル崩壊から令和に差し掛かるまでの期間の日本経済は低成長と言われることがあります。こうした経済の低成長の背景を意識する場合、将来の不確実性が高く成長率を見込むことが困難な場合、最終予測年度のフリー・キャッシュ・フローが継続すると仮定される場合などでは、永久成長率をゼロとすることがあります。

・永久成長率1~2%

インフレ率を考慮する場合、対象会社の業績の伸長や対象会社の所属する業界や市場規模を考慮する場合などでは、永久成長率を1~2%とすることがあります。

永久成長率の留意点について

永久成長率を用いる場合は、永久成長率によって対象会社のターミナルバリュー及び事業価値には大きい影響が生じるということに留意が必要です。

ターミナルバリューの計算式において、分子は最終予測年度の翌期のフリー・キャッシュ・フローを所与として、分母は資本コストから永久成長率を控除します。案件にもよりますが、資本コストを概ね5~10%として、永久成長率が1%変化するならば、ターミナルバリュー及び事業価値の計算結果には大きい影響が生じます。

また、ディスカウント・キャッシュ・フロー法(DCF法)の計算の性質上、多くの場合、計算式の前半の予測期間のフリー・キャッシュ・フローよりも計算式の後半部分のターミナルバリューのほうが企業価値に占める割合が大きくなります。

以上より、永久成長率の検討においては、計算過程や基礎数値を含め、客観性、信憑性には留意が必要です。

まとめ

株価算定と永久成長率の関係についてご説明しました。

いくつかある株価算定の手法のうち、インカム・アプローチのディスカウント・キャッシュ・フロー法(DCF法)で、ターミナルバリューを計算するときに永久成長率が用いられます。

ディスカウント・キャッシュ・フロー法(DCF法)の性質上、多くの場合はターミナルバリューが占める割合が大きくなるため、永久成長率の検討には留意が必要です。

株価算定は複雑で専門性が高いので、疑問点などございましたら弊社までご相談ください。