株価算定にはインカム・アプローチ、マーケット・アプローチ、ネットアセット・アプローチの3つのアプローチがあり、様々な評価方法があります。さて、M&Aでの株価算定は、どのように行われるのでしょうか。

M&Aで株価が決まる背景と対象会社の株価の目安

一口にM&Aといっても様々な形態があり、案件ごとに背景や状況が異なります。M&Aの時の株価算定は、このやり方が正しい、このやり方で決まる、という唯一の正解があるわけではありません。必ず相手がいて、相手と合意しないと成立しないからです。

当事者同士の交渉だけで条件が決まる場合もあり、仲介者やアドバイザーが想定金額や査定金額を出してくる場合もあり、入札やオークションで進められる場合もありますが、最終的なM&Aの時の株価は当事者双方の合意で決まります。

ただし、当事者双方が納得するために、なぜ、その株価になるのかという理屈付けが普通は必要になります。対象会社の利益、純資産、今後の見通しなど、経営状態を考慮しながら株価の目安が計算されます。

なお、必ずしも目安の金額でM&Aが成立するわけでもありません。買い手のライバルが多いときは売り手にとって有利な値段で成立することもありますし、買い手と売り手との力関係が影響することもあるからです。 以下では、上場会社のM&Aの場合と非上場会社のM&Aの場合に分けて、対象会社の株価の目安について説明します。

上場会社のM&Aにおける株価算定方法について

上場会社の株式は証券取引所で売買取引されているので、客観的な市場価格となる株価が存在します。従って、対象会社の株価の目安は、証券市場の株価となるのですが、TOB(株式公開買付)で買収する場合は買付価格となります。

以下では、上場会社をTOB(株式公開買付)で買収する場合の株価算定方法について説明します。

TOB(株式公開買付)の場合の株価算定方法

上場会社のM&Aの手段としてよく利用されているTOB(株式公開買付)では、対象会社の株式の買付価格が公開されます。この買付価格は、通常、証券市場の株価とは異なる価格で設定されます。

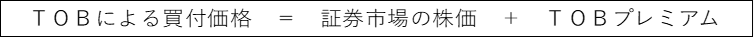

買い手側が幾分か高い金額を支払ってでも買収を実現させたい場合は、証券市場の株価にTOBプレミアムを上乗せして高めの金額で買付価格を設定します。買収総額が対象会社の評価額となり、買い手側ではTOBプレミアムをのれんとして処理します。

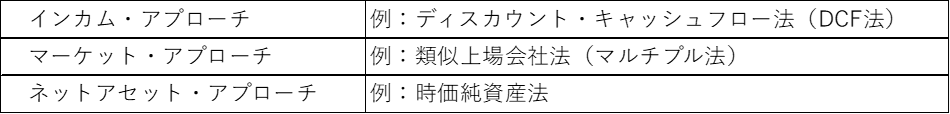

上場会社をTOB(株式公開買付)で買収する場合の対象株式の買付価格は、対象会社の利益や純資産や今後見通など経営状態を考慮して、インカム・アプローチ、マーケット・アプローチ、ネットアセット・アプローチより複数の株価算定方法で計算します。インカム・アプローチの中ではディスカウント・キャッシュ・フロー法(DCF法)が、マーケット・アプローチの中では類似上場会社法(マルチプル法)が、ネットアセット・アプローチの中では時価純資産法が、よく利用されます。

非上場会社のM&Aにおける株価算定方法について

非上場会社の場合は、上場会社のような証券市場の株価がありません。

非上場会社をM&Aで買収する場合の対象会社の株価は、対象会社の利益や純資産や今後見通など経営状態を考慮して、インカム・アプローチ、マーケット・アプローチ、ネットアセット・アプローチより複数の株価算定方法で計算します。このうち、インカム・アプローチのディスカウント・キャッシュ・フロー法(DCF法)、ネットアセット・アプローチの時価純資産法の他、年買法(年倍法)が、よく利用されます。また、EV/EBITDA倍率を利用して投資額が何年で回収できる見込みかを検討する場合があります。

以下では、年買法(年倍法)、EV/EBITDA倍率について説明します。

非上場会社のM&Aにおける年買法(年倍法)の利用

中小企業のM&Aの実務では、株価の目安を計算するために、年買法(年倍法)がよく利用されます。

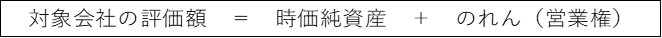

年買法(年倍法)は、対象会社の時価純資産に数年分の税引後の利益を加算して、対象会社の評価額を算定する方法です。

年買法(年倍法)は、対象会社の今後の利益見込を加算するところが本来の時価純資産法とは異なります。しかし、対象会社ののれん(=営業権)を加算するのでネットアセット・アプローチの時価純資産法に近い方法という見方ができます。

年買法(年倍法)のメリットは、比較的容易に計算しやすく、中小企業の経営者にとって感覚的に受け入れやすいこと、対象会社ののれんを考慮した評価ができることです。

年買法(年倍法)のデメリットは、この方法自体がファイナンス理論に基づいているわけではなく理論的な根拠が乏しいことです。

その他、EV/EBITDA倍率の利用について

上記の他、M&Aの実務では、投資する額の回収期間の目安を出すために、EV/EBITDA倍率が利用されることがあります。

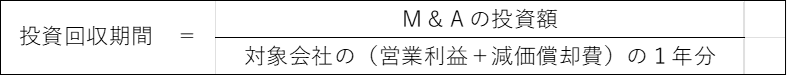

M&Aで買い手が投資する金額を分子に、対象会社の今後の年間キャッシュ・フロー獲得見込を分母にして、買い手側が何年で投資額を回収できる見込みか計算します。

EV/EBITDA倍率のメリットは、投資額の回収期間を簡易に計算できることです。

EV/EBITDA倍率のデメリットは、分母のEBITDAが曖昧なことです。本来のEBITDAの定義によれば、税引前利益に支払利息と減価償却費を足した金額です。しかし、M&Aで投資回収期間を検討する場合、営業利益に減価償却費を足した金額とするのですが、本来のEBITDAの定義と異なっています。

専門家による財務調査や株価算定について

通常のM&Aでは、買い手側から監査法人又は公認会計士に対して対象会社の財務調査(財務デューディリジェンス、財務DD)や株価算定を依頼します。

社外の専門家から提示される株価算定書は、M&Aの意思決定のための参考資料として利用されます。

株価算定書には、インカム・アプローチ、マーケット・アプローチ、ネットアセット・アプローチ、の3つの評価法の中からどの方法を採用したか、また、採用した理由が記載されています。一つの評価方法を適用する場合もあれば、複数の評価方法を適用する場合もあります。

まとめ

M&Aの時の株価算定方法には唯一の正解が無いので、普通は、一つの株価算定方法だけで対象会社の株価を決めることにはなりません。様々な角度で、複数の株価算定方法で出た結果を勘案して対象会社の株価を検討します。

対象会社の株価の目安は、証券市場の株価を利用する場合は別として、対象会社の経営の実態を考慮しつつ、ディスカウント・キャッシュ・フロー法(DCF法)、類似上場会社法(マルチプル法)、時価純資産法がよく利用されます。この他、中小企業のM&Aの場合は年買法(年倍法)、投資額の回収期間を検討するためにEV/EBITDA倍率を利用することがあります。

M&Aや事業承継、株価に関する裁判や係争問題、経営戦略の検討など、重要な場面で株価算定が行われることがあります。株価算定は複雑で専門性が高いので、疑問点などございましたら弊社までご相談ください。