仮に、自社の企業価値をディスカウント・キャッシュ・フロー法(DCF法)で評価することが必要になる場合、外部の専門家に依頼せず、自社でエクセルを使って株価算定を行うことは可能でしょうか。もし可能であれば、比較的短時間でコストをかけず簡易に株価算定が行えるのでしょうか。下記でご説明いたします。

エクセルを使ったディスカウント・キャッシュ・フロー法(DCF法)による具体的な計算

ディスカウント・キャッシュ・フロー法(DCF法)は、対象会社のフリー・キャッシュ・フローを現在価値に割り引くことで企業価値とする方法です。

ディスカウント・キャッシュ・フロー法(DCF法)では、難易度の高い専門知識や大量のデータを必要とするため計算が複雑になりがちです。

エクセルを使った具体的な計算例を、下記の通りご紹介します。

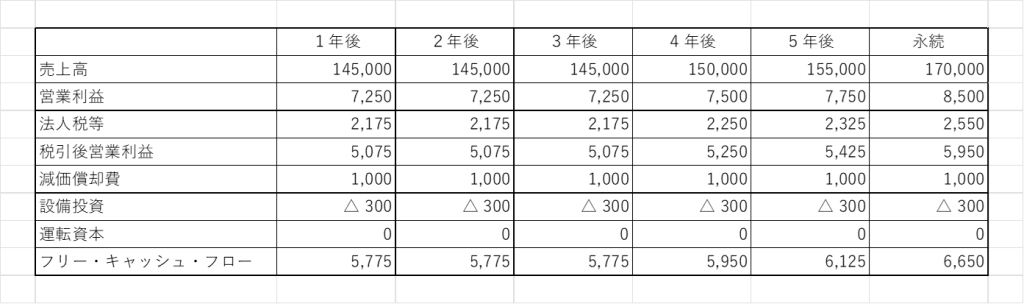

フリー・キャッシュ・フローの計算

ここでは、対象会社の事業計画等に基づいて、1年~5年後までの各年分と永続的な将来年度分の、事業計画の最終年度以降の税引後営業利益、減価償却費、設備投資増減額、運転資本増減額より、フリー・キャッシュ・フローを計算しています。

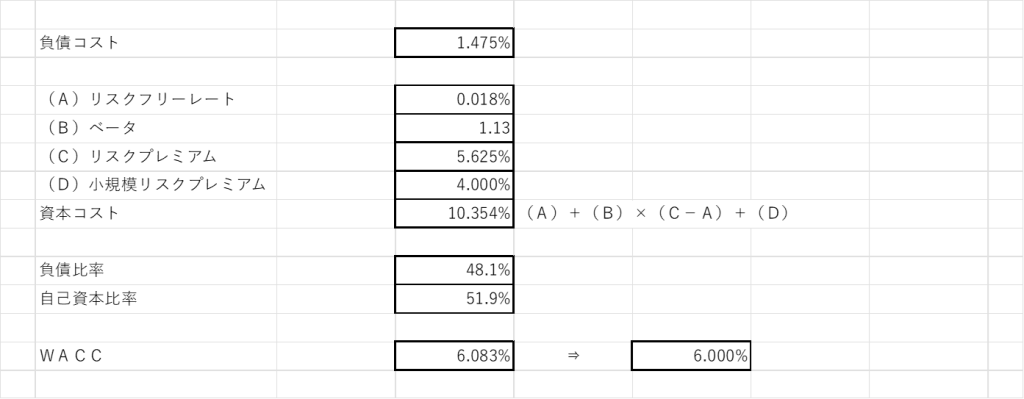

割引率の計算

割引率は一般的なWACC(加重平均資本コスト)を利用し、負債コストと資本資産評価モデル(CAPM)から計算した資本コストの加重平均値とします。ここでは、負債コストは短期プライムレート、また、リスクフリーレートは国債の利回り、ベータは株式市場全体の変動に対する個別株式の変動値、リスクプレミアムはTOPIXの利回り、小規模リスクプレミアムは対象会社のサイズを考慮した率を用いて、負債と自己資本の比率に基づいた割引率を計算しています。

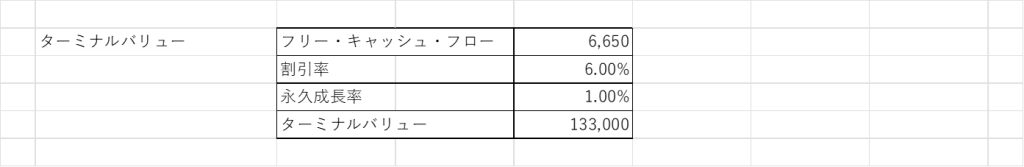

ターミナルバリューの計算

ターミナルバリューは、事業計画の最終年度以降に生じるフリー・キャッシュ・フローを現在価値で割り引いた額の総合計値であり、永続的な将来年度分のフリー・キャッシュ・フローを分子に、割引率から永久成長率を控除した数値を分母にして計算します。ここでは、永久成長率は直近の日本のインフレ率を考慮して1%として計算しています。

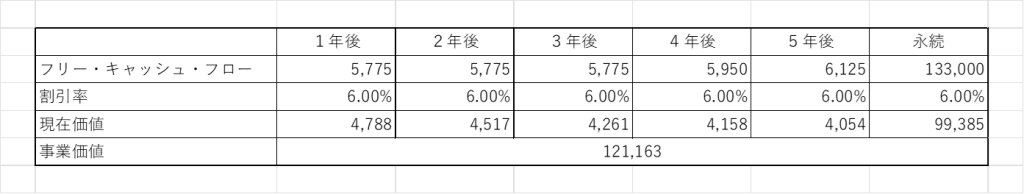

事業価値の計算

ここでは、1年~5年後までの各年分のフリー・キャッシュ・フローの現在価値と、ターミナルバリューの現在価値を合計して、事業価値を計算しています。

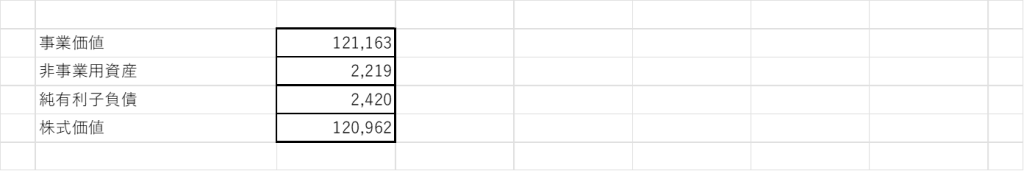

株式価値の計算

ここでは、非事業用資産等として保有する定期預金と保険積立金の時価を加算し、純有利子負債として銀行からの借入金を減算して、株式価値を計算しています。

エクセルを使ったディスカウント・キャッシュ・フロー法(DCF法)の留意点

上記の計算手順を利用して、エクセルを使って自力でディスカウント・キャッシュ・フロー法(DCF法)による企業価値が評価できれば当初の目的は達成です。ただし、下記の点には留意が必要です。

ディスカウント・キャッシュ・フロー法(DCF法)で利用する基礎数値の理解

ディスカウント・キャッシュ・フロー法(DCF法)の計算の過程では、多くの基礎数値を利用します。ここでいう基礎数値とは、上記の具体的な計算で示した、フリー・キャッシュ・フロー、割引率、リスクフリーレート、ベータ、リスクプレミアム、小規模リスクプレミアム、永久成長率、非事業用資産、純有利子負債などのことです。

これら基礎数値は、ディスカウント・キャッシュ・フロー法(DCF法)に特有な部分が多く、複雑で専門性が高いといえます。しかし、自力でディスカウント・キャッシュ・フロー法(DCF法)の計算を進める以上、これら基礎数値を自力でエクセルのシートのセルに入力していくことが必要です。

実際の計算をする場合、具体的にどう対処すればよいのか、どういった考え方に基づいて進めればよいのか、判断が難しくなることが多くなります。便利だからエクセルを使ってディスカウント・キャッシュ・フロー法(DCF法)の計算をするとしても、エクセルはあくまでも補助的なツールなので、ある程度の限界があります。

ディスカウント・キャッシュ・フロー法(DCF法)を採択することの妥当性

今回の記事は、冒頭からここに至るまで、ディスカウント・キャッシュ・フロー法(DCF法)を採択して株価算定することを前提としています。

しかし、そもそも株価算定にあたって適切な評価方法というのは「案件ごとに異なる」ものです。また、株価算定で適切な評価方法を選択するにあたっては「論理が必要」です。

評価対象の会社において、ディスカウント・キャッシュ・フロー法(DCF法)を採択することが妥当で合理的なら特に問題は無いですが、そうではない場合も想定されます。案件にもよりますが、例えば、将来の収益獲得が重要ではない会社の場合は他の手法の採択を考慮すべきですし、過去からの剰余金の蓄積で純資産が重要な会社の場合は純資産法の採択を考慮すべきです。

ディスカウント・キャッシュ・フロー法(DCF法)で計算した結果については、唯一の自社の評価額とは限らず、いくつかある手法の中での参考値という認識が良いかもしれません。

まとめ

外部の専門家に依頼せず、自力でエクセルを使ってディスカウント・キャッシュ・フロー法(DCF法)での株価算定を行うことを想定して、具体的な計算例と留意点をご紹介しました。

具体的な計算例で示した通り、エクセルのシートに基礎数値を入力すれば計算結果が出るので当初の目的は達成できます。

ただし、本来的には、ディスカウント・キャッシュ・フロー法(DCF法)を採択すること自体が妥当かどうかの検討が必要ですし、ディスカウント・キャッシュ・フロー法(DCF法)の様々な基礎数値の意味内容を理解することが必要と考えられます。

複雑な計算に対処するためにはエクセルは便利ですが、あくまでも補助的なツールなので限界があります。

株価算定は複雑で専門性が高いので、疑問点などございましたら弊社までご相談ください。