今回は、いくつかある株価算定の評価法のうち、年買法(年倍法)についてご説明いたします。年買法(年倍法)は、どのような評価方法で、どのような場合に利用されるのでしょうか。

年買法(年倍法)とは

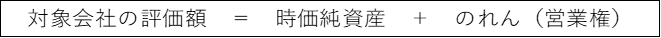

年買法(年倍法)とは、対象会社の時価純資産に数年分の利益を加算して、対象会社の株価算定を行う方法です。

時価純資産に加算する数年分の利益は、今後の対象会社の利益見込であり、対象会社ののれん(=営業権)を意味します。

加算する利益の数年は、対象会社の状況によって異なるので一概にはいえませんが、概ね2~5年あたりが目安となります。

年買法(年倍法)は、非上場会社のM&Aの実務で、対象会社の株価の目安を計算するためによく利用されます。

年買法(年倍法)と、インカム・アプローチ、ネットアセット・アプローチとの関係

日本公認会計士協会が出しているガイドラインでは株価算定の方法が幾つか示されていますが、年買法(年倍法)は明確に記載されておりません。

年買法(年倍法)では、いったんは対象会社の時価純資産を計算するのですが、対象会社の数年分の利益を加算するところが本来のネットアセット・アプローチの時価純資産法と異なります。

また、対象会社の今後の利益見込として数年分の利益を計算する部分は、インカム・アプローチによる評価を行っているといえます。

年買法(年倍法)は、インカム・アプローチとネットアセット・アプローチを組み合わせた株価算定の方法という見方ができます。

年買法(年倍法)による評価額の計算方法

年買法(年倍法)では、下記のように計算を進めます。

時価純資産の計算

・対象会社の帳簿上の純資産に資産と負債の含み損益を加減算して時価純資産を計算します。

・含み損益の加減算の具体例としては、売上債権の回収不能部分、棚卸資産の評価減、土地・建物の含み損益、従業員及び役員退職金の引当金の積立不足などがあります。

のれん(=営業権)の計算

・のれん(=営業権)の計算は、定められた明確な方法が無く、一概には言えません。対象会社の経営環境をふまえた業績見込みとするのが理論的には馴染みますが、M&Aの交渉で決まる場合もあります。

・年買法(=年倍法)ののれん(=営業権)の計算の実務では、単年度での利益見込と、加算する利益の年数に分ける場合があります。

単年度での利益見込

単年度での利益見込は、対象会社の事業計画や過去の決算書を利用しながら、今後の対象会社の経営環境や事業展開を勘案して計算する場合があります。

加算する利益の年数

加算する利益の年数は、対象会社の経営環境、業種等の特性、ライフステージなど、対象会社の状況によって異なるので一概にはいえませんが、概ね2~5年あたりを目安とする場合があります。

加算する利益の年数は、対象会社の商圏が今後も長く続くことが見込まれる場合は長めに、長く続くことが見込まれない場合は短めになる傾向があります。

税務上、事業譲渡で発生するのれん(=営業権)は、5年で月割の定額法で償却しますので、この償却年数を目安とする場合もあります。

年買法(年倍法)による評価額の計算

年買法(年倍法)による評価額は、上記で計算した時価純資産にのれん(=営業権)を加算します。

年買法(年倍法)の特徴

年買法(年倍法)のメリットとデメリットをふまえ、年買法(年倍法)がどのような局面で利用されるのかについて、以下に示します。

年買法(年倍法)のメリット

・対象会社の決算書から時価純資産と利益見込を読み取ることで、比較的容易に計算できます。

・対象会社の経営の実態を考慮しており、考え方や計算結果が中小企業の経営者から感覚的に受け入れやすい場合が多いです。

・対象会社の今後の利益見込を考慮した計算が可能です。

年買法(年倍法)のデメリット

・例えば、のれん(=営業権)の計算で将来の利益見込を現在価値への割引が行われないところや、加算する利益の年数に根拠が不十分なところなどがあります。この計算方法自体がファイナンス理論に基づいているわけではなく、理論的な根拠が乏しいといえます。

年買法(年倍法)が利用される局面

・時価純資産法は、評価時点において、対象企業が保有するすべての資産を売却してすべての負債を支払うことを仮定した、清算価値を示す評価法です。時価純資産法では、今後の事業の継続を前提としていないため、成熟期から衰退期の評価には向いていますが、創業期の評価には向いていません。

・時価純資産法は、過去の剰余金の蓄積である純資産に基づいた評価法ですので、社歴の長い企業の評価に向いています。

・非上場会社のM&Aで、対象会社の株価の目安を簡易に計算する時に利用されます。

まとめ

年買法(年倍法)は、対象会社の決算書から比較的容易に計算することができ、計算結果にある程度納得感が得られやすく、非上場会社のM&Aの実務ではよく利用されます。

その一方で年買法(年倍法)は、感覚的な部分が大きく、理論的な部分が乏しい計算方法です。正規の株価算定ではなく、あくまでも対象会社の株価の目安として利用するものです。

M&Aや事業承継、株価に関する裁判や係争問題、経営戦略の検討など、重要な場面で株価算定が行われることがあります。株価算定は複雑で専門性が高いので、疑問点などございましたらご相談ください。