今回は、いくつかある株価算定の評価法のうち配当還元法(ゴードン・モデル法)についてご説明いたします。配当還元法(ゴードン・モデル法)は、どのような評価方法で、どのような場合に利用されるのでしょうか。

配当還元法(ゴードン・モデル法)とは

株価算定の方法はインカム・アプローチ、マーケット・アプローチ、ネットアセット・アプローチの3つに分けられ、配当還元法はインカム・アプローチに分類される評価法です。配当還元法は、株主が企業から受ける配当から非上場会社の株式を評価する方法であり、実績配当還元法、標準配当還元法、国税庁配当還元方式、ゴードン・モデル法があります。

このうち配当還元法(ゴードン・モデル法)とは、企業の内部留保が再投資されて配当が増加するという仮定に基づいて、非上場会社の株式を評価する方法です。企業が永久に同じ割合で成長することを前提としています。

配当還元法(ゴードン・モデル法)による計算について

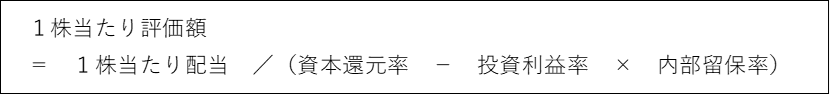

計算式

資本還元率

資本還元率は、将来の年間収益を現在価値に還元するために利用する率です。

資本還元率として、国債の利回りを利用する場合があります。

投資利益率

投資利益率は、投資額に対する利益の尺度であり、1年間で生み出す税引後利益の投資額に対する割合です。

内部留保率

内部留保率とは、企業が獲得した利益を剰余金として会社内部に留保する割合です。

配当還元法(ゴードン・モデル法)の特徴

配当還元法(ゴードン・モデル法)の計算式に基づけば、投資利益率が高い企業ほど、また、内部留保率が高い企業ほど、評価額が高くなります。

配当還元法(ゴードン・モデル法)のメリットとデメリットをふまえ、配当還元法(ゴードン・モデル法)がどのような局面で利用されるのかについて、以下に示します。

配当還元法(ゴードン・モデル法)のメリット

・企業の内部留保の再投資で配当が増加するという仮定によって、企業の内部留保をも考慮した株価算定を行うことができる点で優れています。

・配当に基づいた株価算定を行うことは、配当を受け取ることを期待して株式を保有している株主に相応しく、株主側の視点で株価算定を行うことができる点で優れています。

・企業の内部留保の再投資で配当が増加すると仮定して評価するため、配当を出していない企業であっても評価額の算定が可能になる場合があります。

配当還元法(ゴードン・モデル法)のデメリット

・配当に基づいて評価額を計算するため、配当が多ければ評価額が高くなり、配当が少なければ評価額が低くなるので、経営者の配当政策で評価額が左右されてしまいます。

・安定的な配当を継続する企業が少なく、配当を出していない場合の方が多いというのが日本国内の非上場会社の実情です。この手法で計算した結果、企業の業績や純資産をふまえた経営の実態からみて、評価額が低くなりすぎる場合があります。

・企業が永久に同じ割合で成長すると仮定しているため、成長率が低い企業や成長率が変動する企業の場合は、評価が困難になります。この点を解消するために、例えば、高成長期に移行することを想定した2段階モデルや、高成長期から安定成長期に移行することも想定した3段階モデルを利用して当初の配当還元法(ゴードン・モデル法)を修正する場合には、計算が複雑になります。

配当還元法(ゴードン・モデル法)が利用される局面

・企業の内部留保を考慮した評価ができる点、配当を受け取る株主側の視点で評価ができる点は裁判所から評価されており、配当還元法(ゴードン・モデル法)には多くの判例があります。

・企業の業績や純資産をふまえた経営の実態というよりも、配当に基づいた評価額の計算となるので、基本的にはM&Aの検討の際に利用されることはありません。

まとめ

配当還元法(ゴードン・モデル法)は、企業が永久に同じ割合で成長し、企業の内部留保が再投資されて配当が増加するという仮定で株価算定を行います。投資利益率が高い企業ほど、内部留保率が高い企業ほど、評価額が高くなりやすいという特徴があります。

企業の内部留保を考慮した評価ができる点、配当を受け取る株主側の視点で評価ができる点から裁判での事例が多い手法です。その一方、企業の業績や純資産をふまえた経営の実態というより配当に基づいた評価額の計算となるので、M&Aの検討では基本的には利用されません。

M&Aや事業承継、株価に関する裁判や係争問題、経営戦略の検討など、重要な場面で株価算定が行われることがあります。株価算定は複雑で専門性が高いので、疑問点などございましたらご相談ください。

株価算定は複雑で専門性が高いので、疑問点などございましたらご相談ください。