今回は、企業を評価するときに利用される、EBITDAという指標についてご説明いたします。EBITDAの意義、計算式、特徴はどのようなものでしょうか、また、EBITDAを用いた株価算定はどのように行われるのでしょうか。

EBITDAとは

EBITDAは、本来は主として財務分析を目的とした指標なのですが、計算方法がいくつかあります。昨今の実務では、本来のEBITDAの計算式をアレンジしてM&Aの検討などで利用される場合もあります。以下では本来のEBITDAとアレンジされたEBITDAについてご説明します。

本来のEBITDAについて

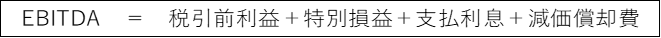

本来のEBITDAとは、企業の正常な収益力を測るための指標であり、Earnings Before Interest, Taxes, Depreciation, and Amortizationの頭文字で生成した略称です。Earningsは利益、Interestは支払利息、Taxesは法人税等、Depreciation, and Amortizationは減価償却費を意味し、下記の式で計算されます。

本来のEBITDAの意義について

EBITDAは企業の損益計算書に表示されず、会計上の利益ではありません。

企業の損益計算書には、営業損益、経常損益、税引前損益、当期純損益など段階的に損益の数値が示されています。このうち、企業の一期間の収益力を示すものは当期純損益になるのですが、当期純損益には国によって異なる税法や金利や会計処理方法の影響が含められるほか、臨時偶発的な収益・費用も混入されています。また、企業の設備投資やM&Aで固定資産やのれんの減価償却費など一時的な費用も混入されています。

国ごとに異なる税法や金利や会計処理の同業の会社の経営状態を比較することを目的として、企業の正常な収益力を測るための指標数値になるのが本来のEBITDAです。従って、本来のEBITDAは、税引前利益に、特別損益と支払利息と減価償却費を加算します。

アレンジされたEBITDAについて

上記では本来のEBITDAについてご説明しましたが、実務的には下記のように簡便にアレンジされたEBITDAが利用されることもあります。

アレンジされたEBITDAの意義について

アレンジされたEBITDAは、企業が一年間で獲得するキャッシュ・フローを示しています。

企業の正常な収益力を測るためには、本来のEBITDAは論理的であるとはいえ、アレンジされたEBITDAを利用すれば短時間で計算できて概括的に把握することが可能です。

このアレンジされたEBITDAは、M&Aで、買い手が投資額をどれくらいの期間で回収できるか検討する際の指標として利用される場合があります。

EBITDAを用いた株価算定、類似上場会社法(マルチプル法)について

類似上場会社法(マルチプル法)について

株価算定の手法の一つである類似上場会社法(マルチプル法)では、評価倍率(マルチプル)を指標と利用して非上場会社の株式を評価します。この評価倍率(マルチプル)として、EV/EBITDA倍率が利用される場合は、EBITDAを用いた株価算定が行われます。類似上場会社法(マルチプル法)については下記をご参照ください。

株価算定の方法 類似上場会社法(マルチプル法)について

EV/EBITDA倍率について

EV/EBITDA倍率とは、EVすなわち対象会社の事業価値がEBITDAの何倍になっているかを示す指標です。例えばM&Aの検討の場合、投資額をどれくらいの期間で回収できるかの目安を計算するために利用されます。仮に、アレンジされたEBITDAを利用する場合は下記のように計算します。

なお、M&Aの検討の場合、EV/EBITDA倍率は、対象会社の経営環境、業種業界等の特性、ライフステージなど案件の状況によって異なりますので一概にはいえません。

対象会社の商圏が今後も長期間継続が見込まれる場合は長めに、見込まれない場合は短めになる傾向がある他、売り手側と買い手側の交渉やシナジー効果も影響することがあります。事業譲渡で発生する場合ののれん(=営業権)は、税務上、5年で月割の定額法で償却しますので、この償却年数を目安とする場合もあります。

EBITDAの特徴

EBITDAを用いた評価について、そのメリットとデメリットをふまえ、どのような局面で利用されるのかについて、以下に示します。

EBITDAのメリット

・EBITDAを利用することにより、諸国によって異なる税制や税率、金利水準、会計基準などの影響を限定した収益力の検討が可能です。

・EBITDAを利用することにより、一時的な要因による損益の影響を限定した収益力の検討が可能です。

・アレンジされたEBITDAを利用する場合は、企業が一期間で獲得するキャッシュ・フローを短時間で計算でき、概括的に把握することが可能です。

EBITDAのデメリット

・EBITDAには、上記の本来のEBITDAやアレンジされたEBITDAなど複数の方法があり、定義や計算式に曖昧な部分があります。

・EBITDAには有形及び無形の固定資産の減価償却費が含まれます。EBITDAを利用する場合は、対象企業がこれまで行ってきた無駄又は過剰な設備投資やM&A投資から将来発生する損失を認識することができません。

EBITDAが利用される局面

・EBITDA、EV/EBITDA倍率を用いることで投資額をどれくらいの期間で回収できるかの目安が計算できるため、M&Aの検討の際に利用される場合があります。

まとめ

EBITDAは、企業の正常な収益力を測るための、経営分析や財務分析を目的とした指標です。M&Aの検討の際には、実務上、営業利益に減価償却費を加算した数値をEBITDAとして利用することがあります。短時間で概括的な計算が可能ですが、そもそも複数のEBITDAの定義や計算式には曖昧な部分がある点には留意が必要です。

M&Aや事業承継、株価に関する裁判や係争問題、経営戦略の検討など、重要な場面で株価算定が行われることがあります。株価算定は複雑で専門性が高いので、疑問点などございましたらご相談ください。