企業が自社の従業員等にストック・オプションを付与した場合、二項モデルでストック・オプションの公正な評価額を算定することがあります。二項モデルでは、どのような計算が行われるのか、下記で概略をご説明いたします。

二項モデルとは

二項モデルとは、オプションの公正な評価額を算定する手法です。

二項モデルでは、オプションの権利行使期間を細分化し、株価の上昇と下落に場合分けして株価の将来の推移を予測し、現在のオプションの価格を算定します。

二項モデルによるストック・オプションの評価について

ストック・オプションは、オプション取引であり、企業が従業員等に対し一定の金額で自社の株式を取得する権利を与えるものです。

オプション取引は、ヨーロピアン・タイプとアメリカン・タイプに分けられます。ヨーロピアン・タイプは権利行使期間の満期時だけ権利行使が可能なオプション取引であり、アメリカン・タイプは権利行使期間のいつでも権利行使が可能なオプション取引です。

オプションの公正な評価額を算定する代表的な手法として、ブラック・ショールズ式と二項モデルがあります。ブラック・ショールズ式ではヨーロピアン・タイプのオプションの評価にしか対応できませんが、二項モデルではアメリカン・タイプのオプションの評価にも対応できます。

二項モデルによる計算について

二項モデルでは、下記の計算を行います。

(1)現在の株価からの将来の株価の予測

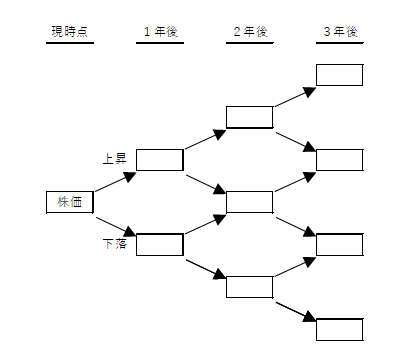

株価が上昇する場合と下落する場合に分けて将来の株価を予測するところをイメージ図にすれば、下記の通りです。格子モデル、または、ツリーモデルと呼ばれます。

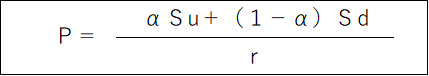

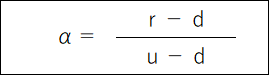

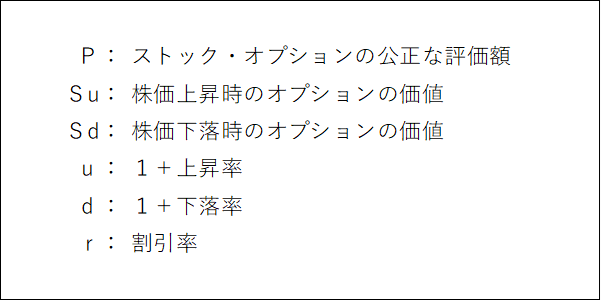

(2)将来の株価からの現在のオプションの価格の算定

現在のストック・オプションの公正な評価額は、下記のように算定します。

二項モデルの特徴

二項モデルのメリットとデメリットについて、以下に示します。

二項モデルのメリット

・二項モデルでは、権利行使期間のいつでも権利行使が可能なアメリカン・タイプのオプションの評価にも対応できます。ストック・オプションの発行条件が複雑でブラック・ショールズ式で対応できない場合であっても、二項モデルは拡張性が高く対応が可能です。

二項モデルのデメリット

・ブラック・ショールズ式では比較的容易にシミュレーション計算することが可能ですが、二項モデルによれば計算に時間がかかるばかりでなく、解析するための専用のソフトが必要になります。

・ブラック・ショールズ式の方が二項モデルより計算が簡便であり、たいていの場合は計算結果に大差が生じることがなく、ストック・オプションの会計処理などのガイダンスではブラック・ショールズ式で計算することが認められています。従って、実務上の多くはブラック・ショールズ式が利用されています。

まとめ

今回は、二項モデルによるストック・オプションの評価の概要についてご紹介しました。ブラック・ショールズ式に比べて二項モデルは拡張性が高いのですが、計算にコストがかかることもあり、実務上はブラック・ショールズ式が多用されています。

株価算定は複雑で専門性が高いので、疑問点などございましたら弊社までご相談ください。