株価算定には複数の評価方法がありますが、財務指標とはどのような関係があるのでしょうか。株価算定で財務指標を利用する場合のメリットや留意事項を含め、以下でご説明します。

財務指標を用いた株価算定

株価算定の定義と複数の評価方法

株価算定とは、会社の株式の価値を算定することをいいます。株価算定は、バリュエーション、企業価値評価といわれることもありますが、同義です。

株価算定は、単に機械的な計算をすれば答えが出るというわけではなく、個々の案件ごとに複数の評価方法から適切な評価方法を選択したうえで、なぜその評価方法を選択したのか合理性について説明することが必要となります。

株価算定の3つのアプローチ

株価算定の手法として、日本公認会計士協会が出している経営研究調査会研究報告第32号「企業価値評価ガイドライン」では、インカム・アプローチ、マーケット・アプローチ、ネットアセット・アプローチの3つのアプローチによる評価法が示されています。

インカム・アプローチによる株価算定

インカム・アプローチは、今後において評価対象会社が獲得することが見込まれる利益やキャッシュ・フローに基づいて株価算定を行う手法です。

インカム・アプローチによる株価算定としては、ディスカウント・キャッシュ・フロー法(DCF法)、配当還元法、利益還元法などがあります。

インカム・アプローチは、評価対象会社が将来獲得することが期待される収益の見込みを反映した評価を行うものであり、市場価格や純資産といった客観的な数値や前提条件に基づいた評価を行うものではありません。

マーケット・アプローチによる株価算定

マーケット・アプローチは、上場している同業の会社や近似した過去の取引事例など、評価対象会社と類似した会社や事業または取引事例を勘案して株価算定を行う手法です。

マーケット・アプローチによる株価算定としては、市場株価法、類似上場会社法(マルチプル法)、類似取引法、取引事例法などがあります。

マーケット・アプローチは、上場している同業の他社や近似した取引事例のように市場での取引を反映した評価を行うものであり、対象会社の将来収益獲得能力や対象会社に固有の定性的な情報を反映した評価を行うものではありません。

ネットアセット・アプローチによる株価算定

ネットアセット・アプローチは、評価対象会社の貸借対照表上の純資産に着目して株価算定を行う手法です。

ネットアセット・アプローチによる株価算定としては、簿価純資産法、時価純資産法などがあります。

ネットアセット・アプローチは、対象会社の純資産という客観的な数値に基づいた評価を行うものであり、対象会社の将来収益獲得能力や対象会社に固有の定性的な情報を反映した評価を行うものではありません。

株価算定の3つのアプローチの特徴

株価算定の3つのアプローチには、下記のような一般的な特徴があります。

(ⅰ)マーケット・アプローチは市場価格で、ネットアセット・アプローチは純資産で評価します。マーケット・アプローチとネットアセット・アプローチでは、客観的な数値や前提条件に基づいた評価が行われます。

(ⅱ)マーケット・アプローチは、他の上場している同業他社や類似取引事例など市場での取引環境を反映した評価が行うことができます。

(ⅲ)インカム・アプローチは、将来の評価対象会社に期待される収益獲得能力を反映した評価を行うことができます。

(ⅳ)インカム・アプローチは、評価対象会社独自の収益性等に基づいて、評価対象会社固有の定性的な性質を反映した評価を行うことができます。

案件ごとに異なる株価算定

株価算定が必要とされる背景は案件ごとに様々であり、対象会社の株式の譲渡価格の算定を目的とする場合、裁判で通用する株価算定書を必要とする場合、対象会社の株式の評価額に関する税務上の対応を目的とする場合などがあります。

株価算定の評価対象会社の状況についても、創業からの期間が短い場合もあれば業歴が長い場合もあり、将来の利益獲得が見込まれる場合もあれば見込まれない場合もあり、様々です。

株価算定は、その案件ごとに、上述のインカム・アプローチ、マーケット・アプローチ、ネットアセット・アプローチの特徴を踏まえたうえで適切な評価方法を選択しますので、一律の計算式で機械的に解答を出すようなものではありません。案件によっては、単独の評価法を適用する場合もあれば、複数の評価法を併用する場合、複数の評価法を折衷する場合もあります。

財務指標について

財務指標とは、会社の業績や経営状態を評価することを目的として、会社の財務諸表上の数値に基づいて計算された指標です。

一般的には多くの財務指標がある中で、ここでは、株価算定で利用されることがある財務指標として、PER、PBR、EBITDAについてご説明します。

財務指標 PER(株価収益率)について

PERとはPrice Earnings Ratioの略で株価収益率のことです。

PERは、株価が企業の一株当たり利益の何倍かを示す指標です。

一株当たり利益からみて現在の株価の妥当性を判断する指標として利用される場合があります。

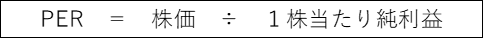

PERは、下記の計算式が示す通り、株価を純利益で割って計算するため、証券市場での株価が純利益の何倍で取引されているかを意味します。

PERの数値が低いほど割安、高いほど割高となります。

一般的には、財務数値としてのPERは、投資する対象の上場会社の株価が割高か割安かの目安を、1株当たりの利益に照らして検討したい時に利用されることがあります。

財務指標 PBR(株価純資産倍率)について

PBRとはPrice Book-value Ratio の略で株価純資産倍率のことです。

PBRは、株価が企業の純資産の何倍かを示す指標です。

純資産からみて現在の株価の妥当性を判断する指標として利用される場合があります。

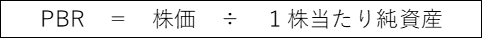

PBRは、下記の計算式が示す通り、株価を純資産で割って計算するため、証券市場での株価が純利益の何倍で取引されているかを意味します。

PBRが1の時は、株価が会社の解散価値と等しいことから、PBR=1を上回るか下回るかを目安として、PBRが1を下回るほど割安、PBRが1を上回るほど割高となります。

一般的には、財務数値としてのPBRは、投資する対象の上場会社の株価が割高か割安かの目安を、1株当たりの純資産に照らして検討したい時に利用されることがあります。

財務指標 EBITDAについて

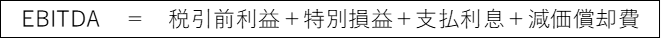

本来のEBITDAとは、企業の正常な収益力を測るための指標であり、Earnings Before Interest, Taxes, Depreciation, and Amortizationの頭文字で生成した略称です。本来のEBITDAは、下記の計算式が示す通り、税引前利益に特別損益と支払利息と減価償却費を加算し、国ごとに異なる税法や金利や会計処理の同業の会社の経営状態を比較することを目的とします。

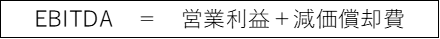

ただし、実務的には下記のように簡便にアレンジされたEBITDAが利用されることがあります。アレンジされたEBITDAは、下記の計算式が示す通り、企業が一年間で獲得するキャッシュ・フローを示しています。

一般的には、財務数値としてのアレンジされたEBITDAは、M&Aで買い手側が投資額をどれくらいの期間で回収できる見込みかの目安を検討したい時に利用されることがあります。

マーケット・アプローチの類似上場会社法(マルチプル法)と財務指標の関係

株価算定の手法のうち、マーケット・アプローチの類似上場会社法(マルチプル法)では、上記のPER、PBR、EBITDAを利用して株価算定を行う場合があります。

1株当たり利益に着目した株価算定を行う場合には、財務指標としてはPERを用いることがあります。

1株当たり純資産に着目した株価算定を行う場合には、財務指標としてはPBRを用いることがあります。

M&Aで買い手側が投資額をどれくらいの期間で回収できる見込みかを検討するための株価算定を行う場合には、財務指標としてはアレンジされたEBITDAを用いることがあります。

株価算定で財務指標を用いるメリット

マーケット・アプローチのマルチプル法で株価算定を行う場合は、評価対象会社と類似した上場会社の財務数値や株価を利用して、簡便的で客観的な評価を行うことができます。株価算定で財務指標を用いるメリットは、下記の通りです。

・財務指標を使うと比較的簡易に計算できる

・財務指標という客観的な指標を使った計算ができる

・市場の評価を反映した計算ができる

株価算定で財務指標を用いる場合の留意事項

株価算定で財務指標を用いる場合の一般的な留意事項

株価算定は案件ごとに異なるので、いついかなる場合でも決まった財務指標を使うわけではありません。特定の案件について、類似上場会社法(マルチプル法)を採用することが合理的な場合に、財務指標を用いた株価算定を行います。しかし、留意事項は下記の通りです。

・例えば小規模な非上場会社を評価する時など、事業の内容や規模、成長性等が類似した上場会社を探すことが困難な場合がある

・選定した上場会社の株価に左右されるため、株式市況自体が特殊な状況の場合や一時的な要因で株価が大きく変動している場合には、計算結果を利用しにくい場合がある

株価算定で財務指標PER(株価収益率)を用いる場合の一般的な留意事項

株価算定でPERを用いる場合の一般的な留意事項は、下記の通りです。

・純利益が赤字の場合はPERの計算式の分母がマイナスになるため利用できない

・多額の一時的な不動産や有価証券の売却などで特別損益が生じる場合には、一時的に特殊な要因でPERが大きく変動してしまう

・PERの見込みを利用する場合には、PERの予測値と実績値に大きい差異が生じてしまうことがある

株価算定で財務指標PBR(株価純資産倍率)を用いる場合の一般的な留意事項

・短期間で変動しない純資産の数値を用いるため、短期的な視点からの株価算定が困難になることがある

・PBRが1を下回って割安という評価をしたとしても、その割安の原因が経営状態の不安定さや何らかの問題を抱えている可能性がある

・PBRが1を上回って割高という評価をしたとしても、負債比率が高く自己資本比率が低い場合もあり、借入が過多になっているなど何らかの問題を抱えている可能性がある

株価算定で財務指標EBITDAを用いる場合の一般的な留意事項

・EBITDAには、上記のとおり、本来のEBITDAやアレンジされたEBITDAなど複数の方法があり、定義や計算式に曖昧な部分がある

・EBITDAには有形及び無形の固定資産の減価償却費が含まれているため、対象会社がこれまで行ってきた無駄又は過剰な設備投資やM&A投資から将来発生する損失を認識することができない

まとめ

株価算定と財務指標(PER、PBR、EBITDA)の関係についてご説明しました。

株価算定の3つのアプローチのうち、類似上場会社法(マルチプル法)では、財務指標(PER、PBR、EBITDA)を利用する場合があります。

こうした財務指標を利用することで、比較的簡易に計算できる、客観的な市場の評価を反映した計算ができるという点がメリットです。

他方で、類似した上場会社を探すことが困難な場合があり、特殊な一時的な要因で株価が大きく変動するときには計算結果を利用しにくい場合があることには留意が必要です。

株価算定は複雑で専門性が高いので、疑問点などございましたら弊社までご相談ください。