相続、贈与のときに、非上場会社の株式はどのように評価されるのでしょうか。相続、贈与のときの非上場会社の株価算定の概略について、ご説明いたします。

財産評価基本通達に基づく評価方法について

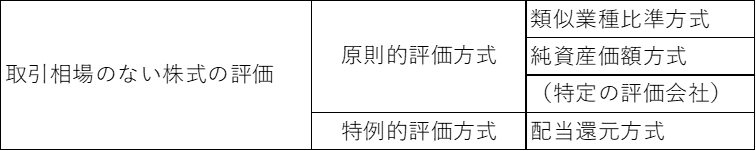

国税庁は、財産評価基本通達で、相続や贈与で取得した財産の評価方法を示しています。相続、贈与のときの非上場会社の株価算定は、この通達の「取引相場のない株式等の評価」に基づいて評価します。

非上場会社の評価額の計算方法について

対象会社の株主の状況、会社規模の状況に応じた会社区分の判定を行い、この判定結果に基づいて評価額の計算を進めます。

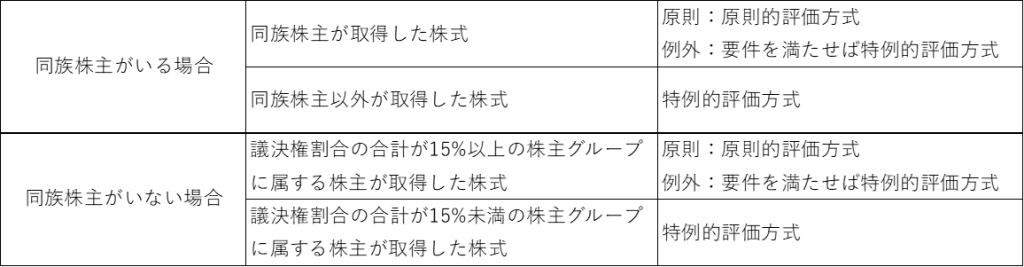

1.株主の判定

筆頭の株主グループの議決権割合や同族株主の議決権割合などで株主の判定を行います。評価対象会社に同族株主がいるかどうか、また、株式を取得する者によって、下記の通り区分されます。

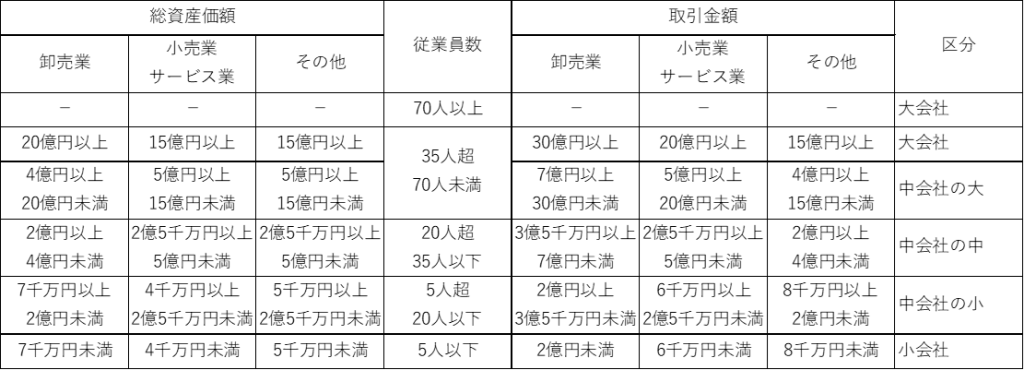

2.会社規模の判定

原則的評価方式で計算する場合は、会社の業種ごとに、従業員数・簿価総資産価額・取引金額(売上高)によって、大会社、中会社(大・中・小)、小会社に区分します。

従業員数が70人以上の場合は、大会社に区分します。授業員数が70人未満の場合は、従業員数を加味した総資産価額と取引金額によって、大会社、中会社(大・中・小)、小会社に区分します。

- 「総資産(帳簿価額)」と「従業員数」を比較した小さいほうの会社規模と、「取引金額」とを比較して、大きいほうの会社規模に決定します。

3.会社区分に応じた評価方法

上記の判定結果に基づいて、下記の通り評価額を計算します。

4.特定の評価会社

保有する資産や営業活動の状況が一般の会社と著しく異なる会社(株式等保有特定会社、土地保有特定会社、開業後3年未満の会社など)については、後述の通り、特定の評価会社の株式として別段の定めがあります。

類似業種比準価額方式について

類似業種比準方式とは

類似業種比準方式とは、対象会社と事業内容が類似した上場会社の株価を参考にして、配当、利益、純資産、斟酌率から評価額を算定する方法です。

類似業種比準方式の計算方法

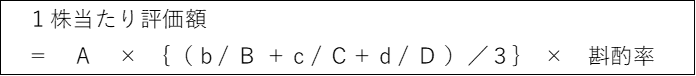

計算式

「A」類似業種の株価

「b」対象会社の1株当たりの配当金額

「c」対象会社の1株当たりの利益金額

「d」対象会社の1株当たりの純資産価額

「B」類似業種の1株当たりの配当金額

「C」類似業種の1株当たりの利益金額

「D」類似業種の1株当たりの純資産価額

手順

類似業種の業種目の判定

総務省が公開する「日本標準産業分類」を参考にして、国税庁が公開する「日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表」が定める業種目のどこに該当するのか判定します。

類似業種の4つの要素の確認

国税庁が公開する「類似業種比準価額計算上の業種目及び業種目別株価等」に基づいて、「類似業種の株価」、「類似業種の1株当たり配当金額」、「類似業種の1株当たり年利益金額」、「類似業種の1株当たり純資産価額」の4つの要素を上記の計算式A、B、C、Dにあてはめます。

対象会社の3つの比準要素の確認

対象会社の直近の決算数値及び株式数に基づいて、「対象会社の1株当たり配当金額」、「対象会社の1株当たり年利益金額」、「対象会社の1株当たり純資産価額」の3つの比準要素を上記の計算式b、c、dにあてはめます。

斟酌率、類似業種比準価額の算定

上記で確認した数値を用いて類似業種比準価額を算定します。斟酌率は、対象会社の規模により、大会社0.7、中会社0.6、小会社0.5とします。

類似業種比準方式の特徴

- 類似業種比準価額方式は、相続税、贈与税を計算するための評価方法です。対象会社の実態を勘案した企業評価ではないため、この方式を税金計算以外の他の目的で利用することは理論的ではありません。

- 一概には言えませんが、類似業種比準価額方式は純資産価額方式と比較して、株式の評価額が低くなる傾向にあります。

- 類似業種比準価額方式による株式の評価額は、対象会社の配当や利益などの業績によって変動します。対象会社の「1株当たり配当金額」、「1株当たり利益金額」、「1株当たり純資産価額」が低くなれば、上記の計算式に基づいて、対象会社の株式の評価額が低くなります。

純資産価額方式について

純資産価額方式とは

純資産価額方式とは、対象会社が解散した場合にその会社の株主へ分配される正味の財産価値で評価額を算定する方法です。

純資産価額方式の計算方法

計算式

「X」相続税評価額で計算した資産の評価額

「Y」相続税評価額で計算した負債の評価額

「Z」評価差額に対する法人税額等相当

手順

相続税評価額で資産と負債の評価額を計算する(計算式の、X、Y)

対象会社のすべての資産、負債を、財産評価基本通達に基づいて評価します。

資産について、土地、建物、有価証券は時価で評価します。負債について、貸倒引当金、退職給与引当金などの引当金及び準備金は計算に含めず、被相続人の死亡に関連する退職手当金や功労金などは含めます。

評価差額に対する法人税額等に相当する金額を計算する(計算式の、Z)

相続税評価額で計算した資産と負債の差額すなわち純資産と、純資産の帳簿価額との間での含み益に対して37%を乗じて計算します。

発行済株式数で割って1株当たり評価額を計算する

計算式で示す通りですが、発行済株式数からは自己株式は除きます。

純資産価額方式の特徴

- 純資産価額方式は、相続税、贈与税を計算するための評価方法であり、対象会社の清算価値で評価額を計算するものです。事業の継続を前提とする通常の事業会社の実態を勘案した企業評価ではないため、この方式を税金計算以外の他の目的で利用することは理論的ではありません。

- 一概には言えませんが、純資産価額方式は類似業種比準価額方式と比較して、株式の評価額が高くなる傾向にあります。

- 純資産価額方式による株式の評価額は、内部留保がある会社、高額な含み益のある会社、過去に多額の利益を計上しており営業権のある会社では、高くなる傾向にあります。

配当還元方式について

配当還元方式とは

配当還元方式とは、過去2年間の配当金額を10%で還元して元本である株式の価額を評価する方法です。概ね、10年分の配当金額が評価額となります。

配当還元方式の計算方法

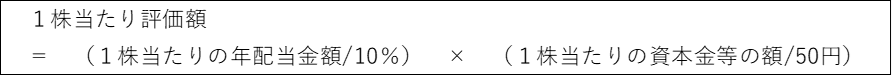

計算式

「1株当たりの年配当金額」直近2期の配当の平均値

「1株当たりの資本金等の額」資本金の額と資本剰余金額の合計額

上記計算式の例外等

配当が無い場合

配当が無い場合は、上記の計算式に当てはめて評価額をゼロとするのではなく、1株当たりの年配当金額を2円50銭として計算します。この結果、額面(資本金等の額)の半分で評価することになります。

非経常的な配当の場合

特別配当や記念配当のように一時的な配当は、上記の計算式の1株当たりの年配当金額には含めずに計算します。

原則的評価方式よりも評価額が高くなる場合

配当還元方式による評価額が、原則的評価方式(類似業種比準方式及び純資産価額方式)による評価額よりも高くなる場合は、原則的評価方式による低い評価額を適用します。

配当還元方式の特徴

- 配当還元方式は、相続税、贈与税を計算するための評価方法です。対象会社の配当金に着眼した計算方法であって、対象会社の実態を勘案した企業評価ではないため、この方式を税金計算以外の他の目的で利用することは理論的ではない場合があります。

- 被相続人が少数株主である場合に限って利用される評価方法であり、少数株主が非上場株式を取得しても経営に関与せず配当を受け取れるくらいしか価値が無い場合を想定しています。

- 原則的評価方式である類似業種比準価額方式及び純資産価額方式と比較して、計算が簡便です。

- 原則的評価方式である類似業種比準価額方式及び純資産価額方式と比較して、株式の評価額が低くなる傾向にあります。

特定の評価会社について

特定の評価会社の株式の評価方法

特定の評価会社の株式とは、対象会社の資産の保有状況、営業の状態等に応じて財産評価基本通達上で定めた会社の株式です。特定の評価会社では類似業種比準価額方式の適用を制限しており、下記の通り評価します。

(*1)類似業種比準方式の3つの比準要素のうち、直前期末でいずれか2つがゼロ、かつ、直前々期末で2つ以上がゼロの会社です。

(*2)総資産価額に対する株式等の合計額が、50%以上の会社です。

(*3)総資産価額に対する土地等の合計額が、大会社では70%以上、中会社では90%以上、小会社では業種及び総資産価額によって70%又は90%以上の会社です。

(*4)比準要素0の会社とは、類似業種比準方式の3つの比準要素が直前期末でいずれもゼロの会社です。

(*5)折衷方式(類似業種比準価額×0.25+純資産価額×0.75)も選択可能です。

(*6)S1+S2方式も選択可能です。S1+S2方式とは、株式を純資産価額方式、その他の資産を対象会社の状況に応じた評価方式で評価する方式です。

(*7)同族株主等の議決権割合が50%以下の場合、評価額の20%減額を適用できます。

(*8)対象会社の株式を同族株主以外の株主が取得した場合は、配当還元方式を適用できます。

まとめ

国税庁方式による非上場会社の株価算定の概略をご紹介しました。基本的には財産評価基本通達の手順で進めればよいのですが、通達の解釈や計算過程には複雑な部分がみられますし、場合によっては相続税・贈与税の納税額に影響が生じます。

株価算定は複雑で専門性が高いので、疑問点などございましたらご相談ください。